GANANCIA OCASIONAL EN LA VENTA DE INMUEBLES

13 febrero, 2020 - Sin categoría

¿Qué es una ganancia ocasional?

Se llama ganancia ocasional al ingreso o utilidad que tiene una persona o empresa por la venta ocasional o esporádica de un bien que no hace parte del giro ordinario de sus negocios, es decir que no se dedica a ello, o también por la ocurrencia de un hecho económico excepcional como ganar la lotería, ganar una rifa o también el hecho de vender la casa donde han habitado por varios años, o vender el vehículo después de haberlo utilizado por un tiempo.

¿Que es un activo fijo para efecto de la ganancia ocasional?

Un activo fijo es aquella propiedad o bien que el contribuyente tiene para su uso, para trabajar, para generar renta, y que no está destinado a ser comercializado.

Es el caso de la casa o apartamento de una persona natural, o su vehículo familiar, o la maquinaria de una fábrica, sus instalaciones, bodegas, vehículos para transportar productos, etc.

El activo fijo es toda propiedad que no está dispuesta para ser vendida, pues si lo estuviera, haría parte de un inventario, en razón a que la actividad del contribuyente sería comprar para luego vender (comercialización).

¿Que requisitos se deben cumplir para que la venta de un activo fijo constituya ganancia ocasional?

Un activo fijo generará ganancia ocasional por su venta siempre que se de el presupuesto que contempla el artículo 300 del estatuto tributario en su inciso primero:

«Se consideran ganancias ocasionales para los contribuyentes sujetos a este impuesto, las provenientes de la enajenación de bienes de cualquier naturaleza, que hayan hecho parte del activo fijo del contribuyente por un término de dos años o más.»

El activo fijo generará ganancia ocasional para efectos de dicho impuesto, sólo si perteneció al contribuyente por dos años o más, es decir, si permaneció en el patrimonio del contribuyente mínimo por dos años.

Además, la ganancia ocasional se genera sólo si la venta produce una ganancia o una utilidad, es decir, si se vende por más de lo que se compró.

¿Cuándo la venta de un activo genera renta ordinaria y no ganancia ocasional?

La utilidad que se obtenga en la venta de un activo fijo se clasifica como renta ordinaria para efectos tributarios si el activo vendido estuvo en manos del contribuyente por menos de dos años.

Este aspecto es muy importante porque el efecto tributario es considerable, por cuanto el impuesto que se paga por un concepto y otro no es el mismo.

En la ganancia ocasional se paga impuesto por ganancias ocasionales y en la renta ordinaria se paga impuesto a la renta, cuyas tarifas son muy diferentes como más adelante se señala.

¿Cómo se determina la ganancia ocasional en la venta de activos fijos?

La ganancia ocasional en la venta de un activo fijo se determina restando el costo del activo fijo al valor de la venta.

Ganancia ocasional = Precio de venta – Costo fiscal del activo.

El artículo 90 del estatuto tributario señala en su primer inciso:

«La renta bruta o la pérdida proveniente de la enajenación de activos a cualquier título, está constituida por la diferencia entre el precio de la enajenación y el costo del activo o activos enajenados.»

Si el costo del activo es de $200.000.000 y fue vendido en $300.000.000, la ganancia ocasional es de $100.000.000.

Matemáticamente el asunto es sencillo, pero no lo es tanto, por cuanto el costo del activo y el precio de venta son factores regulados específicamente por la ley tributaria.

Precio de venta para efectos de la ganancia ocasional.

Naturalmente que el precio de venta es aquel por el cual fue vendido el activo, por ejemplo, la casa o apartamento, lo que sucede es que para efectos tributarios los contribuyentes suelen ser muy creativos para disminuir la ganancia ocasional y buscan la manera de tener un precio de venta fiscal inferior.

En el caso de un inmueble, el precio de venta fiscal es el que puede ser reportado a la Dian, y por lo general es el precio que figura en la escritura, que es el precio que la notaría respectiva reportará a la Dian.

Y es aquí donde el contribuyente maniobra para conseguir que el precio de la escritura sea lo menor posible, pues por lo general es el que la Dian conocerá y el valor que el contribuyente declarará.

Debido a lo anterior se ha vuelto normal que el precio de escrituración sea inferior al precio real, y el estado consciente de esta realidad, impuso serias limitaciones a esta práctica con la ley 1943 de 2018.

Cuando la venta se trata de bienes raíces, que es donde las personas hacen trampa, el artículo 90 del estatuto tributario impone las siguientes reglas:

«En el caso de bienes raíces, además de lo previsto en esta disposición, no se aceptará un precio inferior al costo, al avalúo catastral ni al autoavalúo, sin perjuicio de la posibilidad de un valor comercial superior. En los casos en que existan listas de precios, bases de datos, ofertas o cualquier otro mecanismo que permita determinar el valor comercial de los bienes raíces enajenados o transferidos, los contribuyentes deberán remitirse a los mismos. Del mismo modo, el valor de los inmuebles estará conformado por todas las sumas pagadas para su adquisición, así se convengan o facturen por fuera de la escritura o correspondan a bienes o servicios accesorios a la adquisición del bien, tales como aportes, mejoras, construcciones, intermediación o cualquier otro concepto.

En la escritura pública de enajenación o declaración de construcción las partes deberán declarar, bajo la gravedad de juramento, que el precio incluido en la escritura es real y no ha sido objeto de pactos privados en los que se señale un valor diferente; en caso de que tales pactos existan, deberá informarse el precio convenido en ellos. En la misma escritura se debe declarar que no existen sumas que se hayan convenido o facturado por fuera de la misma o, de lo contrario, deberá manifestarse su valor. Sin las referidas declaraciones, tanto el impuesto sobre la renta, como la ganancia ocasional, el impuesto de registro, los derechos de registro y los derechos notariales, serán liquidados sobre una base equivalente a cuatro veces el valor incluido en la escritura, sin perjuicio de la obligación del notario de reportar la irregularidad a las autoridades de impuestos para lo de su competencia y sin perjuicio de las facultades de la Dirección de Impuestos y Aduanas Nacionales (DIAN) para determinar el valor real de la transacción.»

Regulación que limita la libertad de las partes para fijar el valor de la venta, el valor de escrituración y la forma de pago.

Regulación del valor de la venta.

El valor de la venta no puede ser inferior al valor comercial del bien, a no ser que el valor comercial fuere inferior a los otros permitidos: costo fiscal, valor catastral o autoavalúo, lo que casi nunca sucede, pues el valor comercial suele ser muy superior a los anteriores.

La norma señala que, si el valor de venta fijado por las partes difiere en más de un 15% del valor comercial, la Dian tiene la facultad de cambiar ese valor y ajustarlo al valor comercial, es decir, la Dian tiene la facultad de fijar el precio comercial que ellos determinen con base a la información de que dispongan, lo que implica que adicionarán la diferencia, cobrarán el impuesto resultante con los intereses moratorios debidos, más la respectiva sanción por inexactitud.

Si las partes acordaron un precio de venta de $300.000.000 cuando el valor comercial era de $400.000.000, la Dian adicionará esos $100.000.000 de diferencia y cobrará lo suyo con intereses y sanciones.

Regulación del valor escriturado.

Se exige dejar constancia en la escritura de venta que el valor escriturado es el igual al real, es decir, que no se pusieron de acuerdo para defraudar al fisco, ante la ausencia de tal estipulación todos conceptos se liquidarán sobre 4 veces el valor indicado en la escritura.

Esto tiene como finalidad evitar que las partes escrituren la venta por debajo del valor real.

Las partes pueden acordar un precio de venta libremente, siempre que no se aparte del 15% del valor comercial, y una vez acordado ese valor de venta, la escritura tendrá que hacerse por ese valor bajo la gravedad de juramento.

El pago no se podrá hacer en efectivo.

Sucede que el pago de valor pactado no se puede hacer en efectivo en vista que el artículo 90 del estatuto tributario señala expresamente que:

«A partir del 1 de enero de 2019, no serán constitutivos de costo de los bienes raíces aquellas sumas que no se hayan desembolsado a través de entidades financieras.»

No es que esté prohibido pagar la casa en efectivo, el problema es que si se paga en efectivo, quien hace el pago, es decir, quien compra, queda impedido para declarar como costo la parte pagada en efectivo, lo que fiscalmente es muy grave y la práctica hace imposible pagar en efectivo por inconveniente para el comprador.

Supongamos que se compra una casa en $200 y se paga $100 en efectivo y el resto con un cheque. Para la Dian, el costo de ese activo, es decir, el valor de la compra será por $100, de manera que cuando se venda ese activo, la ganancia ocasional se determina con base a $100 de costo, lo que eleva la ganancia ocasional lo mismo que el impuesto.

Si la persona luego vende ese activo en 300, su ganancia no será de 100 sino de 200, y pagará impuestos sobre 200, todo por haber pagado en efectivo 100.

Este es un aspecto que afecta gravemente los intereses el comprador, y pocas personas del común se detienen en las implicaciones que esto conlleva.

El costo fiscal para determinar la ganancia ocasional.

La segunda variable para determinar la ganancia ocasional es el costo fiscal del activo vendido, pues ese es el valor que se restará al precio de venta para determinar la ganancia ocasional, de suerte que entre más alto sea el costo fiscal, menor será la ganancia y menor el impuesto, y lo contrario, entre más bajo sea el costo fiscal, mayor será la ganancia y el impuesto que se deba pagar, lo que nos indica que el costo fiscal es un aspecto que debemos tomarnos en serio para no pagar más impuestos de lo debido.

El costo fiscal es el valor por el que ha sido declarado el activo para el caso de quienes declaran renta, y para el caso de las personas naturales que no declaran renta es básicamente el valor de compra, más los reajustes fiscales anuales que permite el artículo 70 del estatuto tributario.

En cualquiera de los casos el valor de referencia para determinar el costo de los activos fijos, es el valor por que se han comprado, y luego algunos contribuyentes pueden incrementar ese costo con reajustes, adiciones, mejoras, etc.

Pero para efectos de esta nota haremos énfasis en el valor de la compra, más exactamente, el en valor incluido en la escritura pública, que de por si no puede ser inferior al avalúo catastral.

En consecuencia, el valor de que figure en la escritura es la espina dorsal del costo fiscal de los activos fijos que son bienes raíces, y por lo tanto es el más relevante.

Aquí es donde sale a relucir lo bueno y lo malo de escriturar una venta por un valor inferior al real.

El beneficiado al escriturar por debajo del valor real.

Como ya lo mencionábamos, es la costumbre de los colombianos escriturar la venta de un inmueble por debajo de su valor real con el fin de disminuir gastos notariales y de registro, y por que no, para disminuir el impuesto a la ganancia ocasional.

Esta práctica beneficia tanto al comprador como al vendedor respecto a gastos notariales y de registro, y solamente al vendedor respecto al impuesto de ganancias ocasionales.

Recordemos que entre menor sea el precio de venta menor es la ganancia ocasional, y entre menor sea la ganancia menor es el impuesto, de allí que el vendedor esté especialmente interesado en que la escritura salga por el menor valor posible.

El perjudicado al escriturar por un valor inferior al real.

En este caso el perjudicado puede ser el comprador, porque al tener un valor bajo en la escritura, su costo fiscal es bajo, y al tener un costo fiscal bajo, su ganancia ocasional se incrementa, lo que incrementara su impuesto.

Al escriturar por un valor bajo en la compra de un inmueble, se tiene un beneficio inmediato que es la reducción de gastos notariales y de registro, pero a largo plazo no hay beneficio, por cuanto en algún momento futuro la persona debe vender la propiedad, y al tener un costo fiscal bajo producto de haber escriturado por un valor inferior al real, tendrá una mayor ganancia ocasional.

Podríamos decir que lo ahorrado por el vendedor en ganancia ocasional lo pierde el comprador por el mismo concepto.

Adicional a lo anterior, se debe tener en cuenta que el costo fiscal tiene efecto en el patrimonio del contribuyente, lo que a su vez afecta la renta presuntiva y el impuesto al patrimonio, a la riqueza, a la pobreza o como lo quieran llamar los políticos en cada reforma tributaria.

Entre más alto el costo fiscal, más elevado es el patrimonio, por lo tanto todo tiene su doble cara y corresponde a cada persona evaluar su situación particular para tomar decisiones de acuerdo a su realidad económica y fiscal.

Determinando la ganancia ocasional.

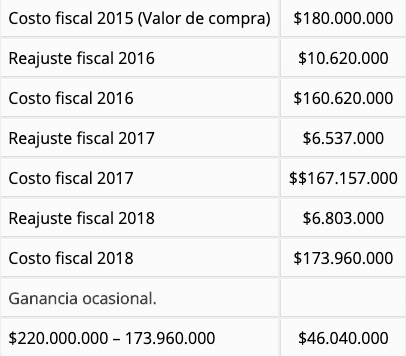

Supongamos que en el 2015 una persona natural compró un apartamento por su valor comercial de $180.000.000 que fue escriturado por su avalúo catastral de $120.000.000.

En enero de 2019 lo vendió por su valor comercial actual, venta que se hizo con hipoteca por intermedio de una entidad financiera, y fue escriturado por el valor real de $220.000.000.

El resultado anterior es con una escritura realizada por debajo del valor real. Ahora supongamos los mimos valores, pero escriturando la compra en el 2015 por valor real, esto es $180.000.000.

La diferencia es $34.791.000, es decir que se debe pagar impuesto sobre una mayor ganancia de casi 35 millones de pesos.

El anterior ejemplo no se ha realizado con la precisión de los reajustes en cuanto no se consideró la fracción de 2015.

Impuesto a la ganancia ocasional — Tarifas o porcentajes.

El impuesto a las ganancias ocasionales sobre la venta de activos fijos es del 10% tanto para las personas naturales como para las personas jurídicas.

Así lo disponen los artículos 313 y 314 del estatuto tributario.

Esa tarifa se aplica sobre la ganancia ocasional obtenida en la venta de activos fijos, considerando que esta se consolida con las otras ganancias ocasionales que pudiera tener el contribuyente, y el total puede ser afectado por las pérdidas ocasionales que procedan tal como dispone el artículo 311 del estatuto tributario.

Téngase en cuenta hay ciertas ganancias ocasionales por las que no se pagan impuestos, que son las llamadas ganancias ocasionales exentas.

Ganancia ocasional Vs Renta ordinaria.

Al inicio de esta nota se precisó que la ganancia ocasional se genera sólo si el activo vendido permaneció en poder del contribuyente por dos años o más, pues en caso de poseerlo por menos de 2 años, la utilidad que se obtenga de la venta del activo determinada de igual forma (Precio de venta menos costo fiscal), se clasifica como renta ordinaria, es decir, se suma a las otras rentas que tenga el contribuyente y se pagará impuesto a la renta.

Esto es importante porque la tarifa del impuesto a la renta es mucho más elevada que la tarifa del impuesto a las ganancias ocasionales, pues esta es del 10% en tanto las tarifas del impuesto a la renta pueden llegar hasta el 35% en el caso de las personas naturales (artículo 241 del estatuto tributario).

No es lo mismo pagar un 35% que un 10%, y la diferencia la marca el tiempo de permanencia del activo en manos del contribuyente.

Efectos tributarios en la venta de activos fijos.

Como se ha podido observar, la venta de activos fijos tiene serios efectos tributarios que no se deben tomar a la ligera.

Lo anterior obliga a que las personas hagan un análisis detallado de los efectos que tendrá la compra o venta de un activo fijo, y no sólo se debe considerar la ganancia ocasional, sino su efecto en el patrimonio, e inclusive una posible renta por comparación patrimonial, que es otro asunto de cuidado.

Y con las nuevas limitaciones que impuso la ley 1943 de 2018 respecto al valor de venta y de escrituración de bienes raíces, el asunto requiere mayor cuidado y mayor planeación.

*con información de gerencie.com